收益比你想象中低!

就算身体倍儿棒,几十年后成功返回一笔钱,但是实际收益率也并不高。

我们继续看上面举的那个例子:

以平XX满分21为例,每年多交6860块,70岁返保费30.7万,收益率有多少呢?

我用IRR计算,得出实际收益率仅有1.552%。

如果我们把每年多交6860元去理财,只要年化收益达到1.552% ,在70岁同样能拿到30.7万,只要高于1.552%,那我们就是赚的。

这样一来,既规避了双重风险,又有稳定的财富增长,何乐而不为?

当然,千万别告诉我你连1.552%的理财方式都找不到,一抓一大把。

2、分红型保险的坑:分红≠利息,无法保证!

很多人听到“既能保障,又能拿到分红”,就两眼放光,忽略了暗藏其中的陷阱:

分红收益无法保证!

大家要明确一点:分红是无法保证的。

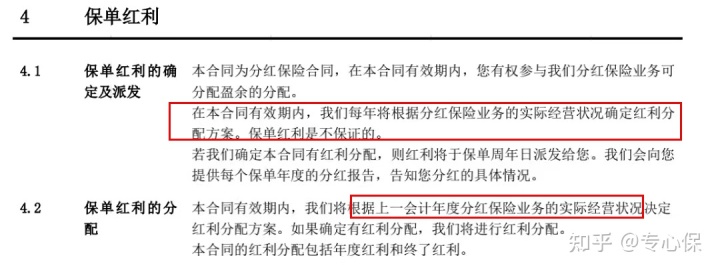

随便拎一款分红型保险的合同条款出来,你就会发现上面白纸黑字写明了“保单红利是不保证的”:

而分红的分配,合同上也写得清清楚楚“根据上一会计年度分红保险业务的实际经营状况决定”。

通俗点说,我们能不能分到分红,能分到多少钱,需要看保险公司的分红险业务能不能赚到钱。

但要注意,保险公司赚到的利润>我们分到手的钱。

因为保险公司要先把大部分利润给股东,然后扣除各种运营成本,剩下的才可能有得分。

而剩下的钱,哪些可以分,具体怎么分,保险公司完全可以自己说了算!

即便分红一直是0,你也拿保险公司没办法。

比如,开头提到我同事的案例,5年只拿到500多的分红。

分红型保险,保障并不好

一般来说,分红型保险的保障功能比较弱,而且购买后的保额也比较低。

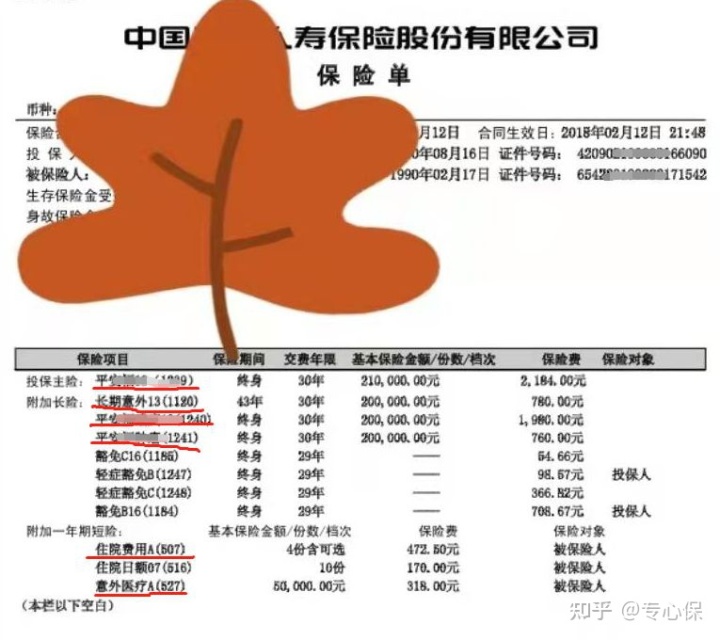

我之前的一位客户,也被某华保险的销售误导了,买了一份带分红的两全险。

保单信息如下:

主险是两全保险,附加险是定期重疾险。

每年保费6000多,但保额只有2万!

保障≈没有,分红是未知数,这份保险买得有何意义?

3、捆绑型保险的坑:保障中看不中用!

相信不少人都听过,“一张保单保所有”这句销售话术。

别人三四张保单才能解决的事,我一张保单就能搞掂,多省事呀~

然而,这种偷懒的心思,正好给保险公司提供了割韭菜的机会。

我们来看一份捆绑型保险的保单:

可以看到,这张保单的构成为:

21万终身寿险+20万的终身重疾险+20万长期意外险+5万的意外医疗+其他杂七杂八。

乍一看,身故、意外、医疗和大病风险,它都能保,非常全面!

但实际上,其中暗藏着不少坑:

寿险和重疾共享保额,二赔一

如果生了大病,重疾险赔了20万,那寿险保额就只剩下1万。

这份保单看似身故+重疾,保得多,但实际上并没有赔得更多。

意外险的保障,非常水

市面上大多数一年期意外险50万保额,一年只要100多;而这份保单的意外险,保额只有20万,每年要交780元。

保费过了那么多,还没有意外医疗保障!

虽然它另外附加了一份一年期的意外医疗,但每年要多交318元。

这个价钱可以买到100万保额,而且身故/伤残/意外医疗/住院津贴/猝死保障一应俱全,保障不知道好了多少倍。

整体保障差,价格高

这份保单的保额整体偏低,20万根本不能满足现在的消费水平,而5000多元的保险配置,足够让这保障翻上一番。

以上三点,就是我不推荐捆绑型保险的理由。

想要靠一份保单去解决所有问题,是不现实的。兼顾意味着鸡肋,也意味着没有重点。

与其花那么多钱去买一份花里胡哨的捆绑型保险,不如根据自己的情况自由搭配保险组合,更实用,也更省钱!

如果你不知道怎么规划,或者想省事,可以点击下方卡片,直接0元领取专属保险方案:

4、保险拒赔的坑:不在保障范围+未如实告知!

买保险,就是为了出险时,能拿到一笔赔偿金。如果保险被拒赔,那消费者肯定不爽,感觉自己掉坑里了。

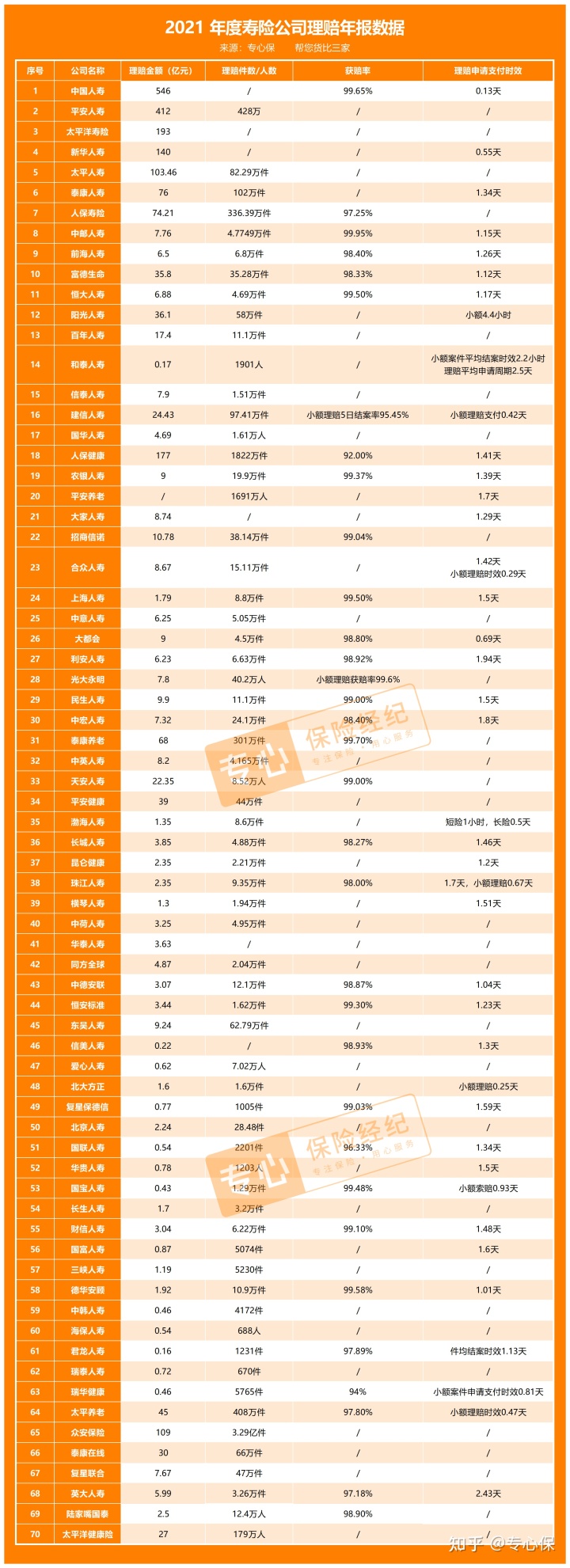

我查阅了70家寿险公司2021年度的理赔年报,发现绝大多数保险公司的理赔率都在97%以上。

实际上,拒赔率并没有我们想象中高。

根据我以往接触到的拒赔案例来看,保险拒赔的原因主要有2个:

- 条款中不包含客户的情况;

- 没有如实健康告知。

条款中不包含客户的情况

之前遇到过一位客户做了肾结石手术,然后拿着一份重疾险来问我能赔到多少钱。

这并不能算作保险的“坑”,更多是消费者与保险行业的信息不对称。

不同的险种保障并不一样,我们投保前,一定要了解清楚自己买的保险能保什么,不能保什么。

另外,大家还要注意一下保险合同上的“免责条款”,这些都是保险公司不保的情况。

没有如实健康告知

在购买健康险时,保险公司需要审核我们的健康情况。

身体很健康,保险公司求着你买;身体欠佳,保险公司立马退避三舍。

健康告知随便填,相当于在买彩票,能不能中,全靠运气。

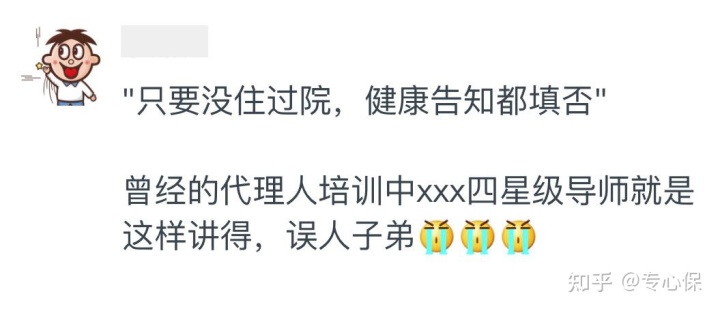

然而,如此重要的事情,却有某些无良销售为了业绩而蒙骗消费者:“只要没住过院,健康告知都填否;如果不确定,那就凭感觉填”。

我要说的是,大家一定要认真做好健康告知,不要故意隐瞒自己的身体状况,别想着能瞒天过海。

因为理赔时,保险公司有权从多个渠道,去获取你的医疗记录,比如你的医保卡就医、买药记录,门诊或住院的治疗记录,包括你的体检记录等。

保险公司常见的调查方式,见下图:

随着互联网和技术的发展,我们的各项数据被记录和连通的程度会越来越高,保险公司的风控系统也越来越强大.

一旦被查到相关就诊记录,而投保前又没有如实告知,那肯定会拒赔。

所以,如果大家不想跟保险公司推诿扯皮、对簿公堂,前提还是要认认真真做好健康告知。

如果你不确定哪些情况要告知,哪些不用告知,可以随时找我,

我整理了不同常见疾病能够投保的保险产品,也会从专业角度手把手教你做好健康告知!