我们要知道,市场上根本就没有完美无瑕的保险,每个险种都有其优势以及保障无法覆盖的地方。

如果有人向你推销“什么都保”的保险,那各位一定要擦亮眼睛,看清其中的猫腻。

最后咱们一起来聊聊这四大险种到底该怎么挑选。

(1)保额30万起,50万以上更好

保额至少要30万起步。

因为身患重疾时后,病人需要长达3-5年的康复期,这期间病人基本上是无法去正常工作的,就没有收入来支撑治疗费用以及康复费用。

所以,以3-5年的康复期来计算,保额最好是3-5年的收入。假若每年的收入为10万,3-5年的保额就是30-50万。

这样即使生病了,还有一笔可观的费用来维持正常的生活。所以,重疾险也有被称为“工作收入损失险”。

按照银保监会统一定义的25种重大疾病的治疗费用,重疾平均治疗费用是十几万,像恶性肿瘤、急性心肌梗塞、脑中风后遗症等理赔率靠前的重疾,治疗费用一般都在30万左右。

那么除去治疗费用,还要考虑术后康复费用以及收入中断的情况,保额至少是30万。一线城市的物价水平、生活开支比二三线城市要高,保额最好是50万以上。

当然,保额买多少,还要按实际的经济情况来决定。

(2)高发疾病保障要全面

买重疾险还要看高发疾病覆盖是否全面。

银保监会统一规定了28种重疾加3种轻症。

高发的重大疾病便是这28种,占重疾理赔的95%以上。其余的重疾占比5%左右。

所以,重疾是保80种还是100种,并没有太大区别。

此外,高发的轻/中症有11种。

根据银保监的统一规范,法定的高发轻症病种只有3种,分别是:

恶性肿瘤--轻度、较轻急性心肌梗死、轻度脑中风后遗症

这3种轻症是所有重疾险产品保障中都必须涵盖的。

3种之外的轻/中症就是各个保险公司自行添加的,没有一个明确的标准和定义。

在买重疾险时,最好确认这11种高发疾病是否也有囊括在内。

要不真的得了其中一种没有包含在内的,会没法理赔。

所以,在挑选产品时,要看这些高发的中/轻症是否有全面覆盖。

(3)看捆绑责任是否有坑

市面上一些产品在销售时,会说重疾、大病、身故、意外都能保,是一张全能保单。

看着好像都能保,但其实大多数是捆绑式销售,也就是主险是重疾或寿险,附加意外、身故、医疗等。

附加险会受主险的限制,如果主险赔付完后,附加的险大多会随主险的合同终止而结束。

即可能交了好几份保障的钱,却只享有1份保障的赔付,附加保障的钱就白交了。

此外,重疾险也是有身故保障的。比如说,当重疾险附加身故保障时,在理赔的时候只能二赔一,赔了重疾就不赔身故,反之同理。

如果你先患了重疾,重疾保险金理赔完后,身故保障也就没有了。

所以,综合以上来看,捆绑式的保险不建议购买。

(1)基础保障必须全

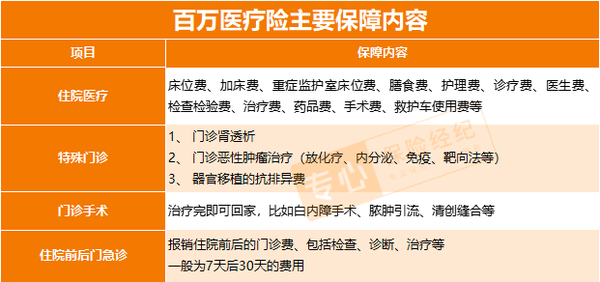

百万医疗险最基础的保障有以下四类,缺一不可:

一般住院,特殊门诊、门诊手术以及住院前后门急诊都必须涵盖在内。

这4项保障,可以说是一款合格百万医疗险必须的责任,如果有任意一项缺失,那么这款产品可以直接忽略pass。

这里还有个细节大家要注意:

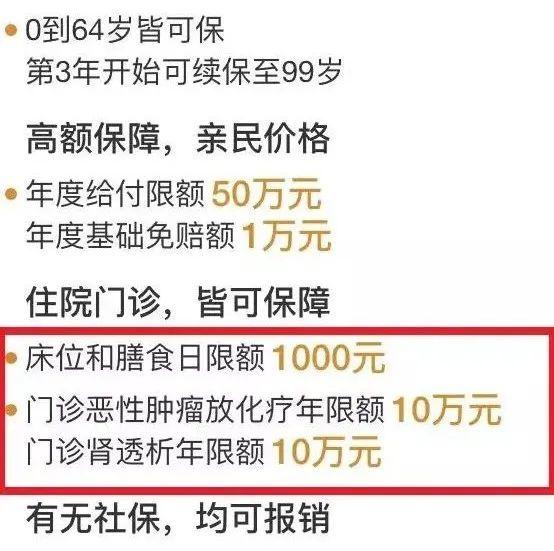

一般来说,百万医疗险保额都在100万以上,保额肯定够用,怕就怕某些产品有单项限额。

比如下面这款,癌症放化疗、门诊肾透析,这些十分烧钱的项目,保额却只有 10 万,真遇到大病,肯定是不够用的。

所以,在遇到这种情况时,大家一定要擦亮眼睛。

(2)续保是否稳定

医疗险基本都是1年期产品,消费者最担心的问题就是:今年买了,明年还能接着买吗?

需要提醒大家的是:目前还没有终身保证续保的百万医疗险。

关于百万医疗险的续保问题,在《健康保险管理办法》里也有具体规范,银保监会允许保险公司开发费率可调的长期医疗保险。

小专把百万医疗险可以保证续保的产品,都找出来了,主要如下:

现在保证续保期限最长的是20年保证续保,比如图中的:

好医保(20年版)、蓝医保、平安 e 生保·长期医疗。

另外,还有一些产品是15/10/6年保证续保,或者完全没有保证续保约定。

总的来说,如果在其他保障都差不多的情况下,优先考虑保证续保时间长的产品。

(3)注意外购药保障

所谓外购药,就是医院里没有,需要到外面药房里买的药品。

这类药品通常都是针对癌症方面的治疗。

不少癌症病人,为了减轻化疗、放疗的痛苦,都是靠靶向药续命。

这些药,往往都比较昂贵,从大几千到几万块一盒不等,一个疗程可能就要十几万。

如果百万医疗险不含这项保障,保障缺失还是相当严重的,相当于这些外购买百万医疗险报不了,都需要我们自费。

(4)增值服务是否实用

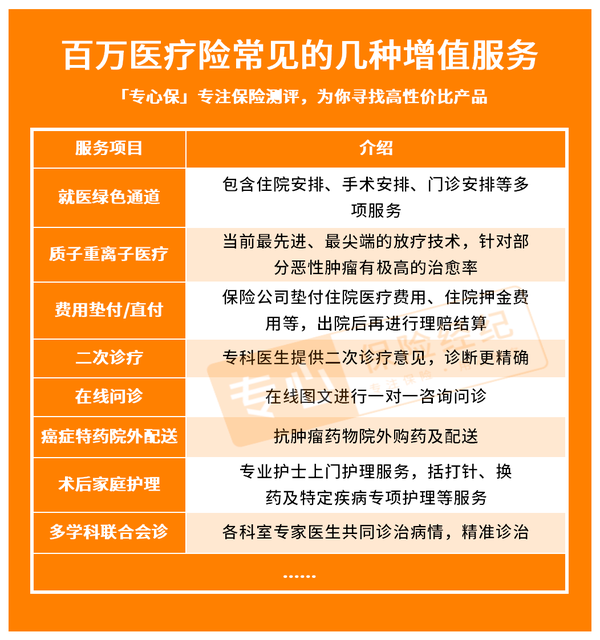

医疗险的增值服务,说白了就是保险公司赠送的一些提高就医体验的服务。

但大家可千万别瞧不起这项服务,它能够极大提高就医效率,让患者及时得到治疗。

各家保险公司的增值服务都不太一样,主要包括:

上面的增值服务虽多,但是有2点必须要关注:

1)绿色通道

优质医疗资源总是稀缺的,我国病人基数大,这就导致:越是大的医院、越是好的专家号,越难抢。

绿色通道就是保险公司为用户提供的一系列医疗协助服务,主要是联系医生、安排住院,以及远程问诊,二次诊疗。

对提升就医体验,很有帮助。

2)住院垫付

百万医疗险是报销型产品,住院看病时,需要先交钱,再拿发票报销。

但有些客户,手头没有足够现金,就会导致「有保险却无钱看病」的尴尬。

百万医疗险的医疗垫付能,可以「先预支,再看病」,就医体验也会大大提升。

可以从5个方面来看:意外险保额、伤残/全残、意外医疗、职业要求和投保须知。

(1)意外险保额

一般情况下,意外险保额50万-100万是标配,而只有在特定的意外身故,才能赔100万(比如:自驾车、飞机等意外身故)。

(2)伤残/全残

(3)意外医疗

医疗保额越高越好(一年最多可以帮你报销的钱)。 报销范围能够报销医保目录外费用最好。

有些产品可以报销100%的费用,有些只能报80%。

意外医疗是怎么报销的呢?

一般来说,意外医疗可以报销门诊和住院的费用,报销范围有两种:

举个例子,如果你不小心被猫咬伤了,要打狂犬疫苗,现在医生让你选择的,有一千块的进口疫苗和一百块普通疫苗。

如果你买的是社保内用药的意外医疗,那就只能给你报销普通疫苗的费用了。

要是你的意外医疗,是不限社保用药的,那么进口的疫苗也可以报销。

(4)职业要求

意外险对职业要求比较严格,因为不同职业,发生意外的概率不同,一般意外险将职业划分为1-6类(如下图):

(5)投保须知

通俗点说,投保须知就是保险公司提出的一些要求或者限制。

比如有的意外险就会有一些限制,有的是对购买人的收入有限制,要求年收入不少于10万之类的。

或者说,累计购买的保额太高,不能购买等等,大家可以仔细看看投保须知里的内容。

同时,我们还可以看一下具体的保障内容。

比如有的意外险是必须要全残才能保障,有的是根据残疾等级来进行赔偿等等,这些都是关系我们理赔的细节,一不注意就可能踩坑了。

同时也要认真查看意外险的免责条款有哪些,购买后,什么时候生效(一般是次日可生效,但有些产品可能是T+3、T+7等)。

不同人的侧重点也有不同,对于成人来说,家庭责任大,要把意外身故/伤残的保额做高;而对于孩子和老人,很容易磕碰摔倒,要买意外医疗保障好的产品。

投保定期寿险最需要关注这三点!

(1)同等保障下,价格越便宜越好

现如今北上广深一套房子,动辄几百上千万,很多家庭为此背上了几百万的贷款,负重前行。

从负债的角度看,很多家庭需要高保额的寿险,用同样的钱买到更高的保额。

所以,如果确定了需要买到的保额,就对比购买产品所需保费,越便宜越好。

(2)同等价格下,投保条件越宽松越好

寿险,虽然条款比重疾险、百万医疗险简单,但也不是想买就能买的。

很多人会因为健康或职业被一些保险拒之门外,比如常见的肺结节、高危职业如起重机操作员等。

他们只能买某款或某几款产品,甚至买不了。

我们在挑选寿险时,优先挑选健康告知宽松,可投保职业多的产品。

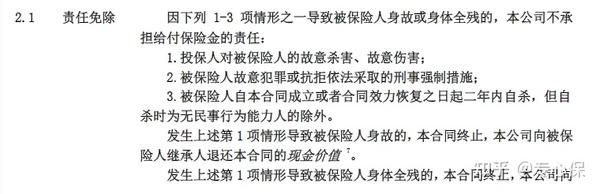

(3)同等条件下,免责条款越少越好

免责条款,简单说就是保险公司罗列不能理赔的事项说明。

常规三条,主要如下:

免责条款越少,万一发生风险的时候,获赔的几率就越大。