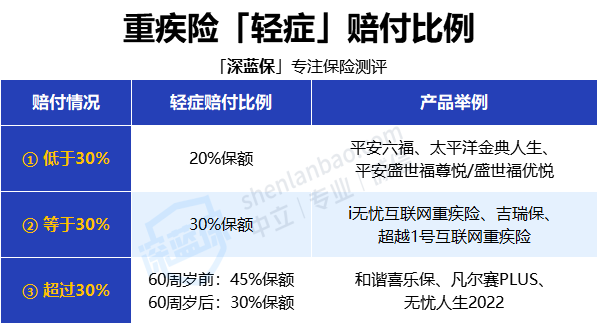

下面,我们应用到实践,看看什么样的保障才是最好的。

1、重疾保障(必选责任)

对于很多人来说,大家在买重疾险时可能只关心两点:保障病种多不多、赔付次数多不多。

不过说句实话,大家对重疾保障的关注点都用错了地方,这两点其实对重疾保障的好坏影响甚小。

因为银保监会早就统一规定了最高发的28种疾病,光这28种疾病的理赔率就占据了95%以上,更多的病种其实存在凑数嫌疑,只是保险公司的表面功夫。

而且人这一生,得两次重疾已实属不易,能赔5、6次的重疾险也只是保险公司的营销噱头而已,并没什么实质意义,根本用不上。

相比之下,反倒是“赔付比例”更值得我们重视,因为这直接决定了赔付到手的钱。

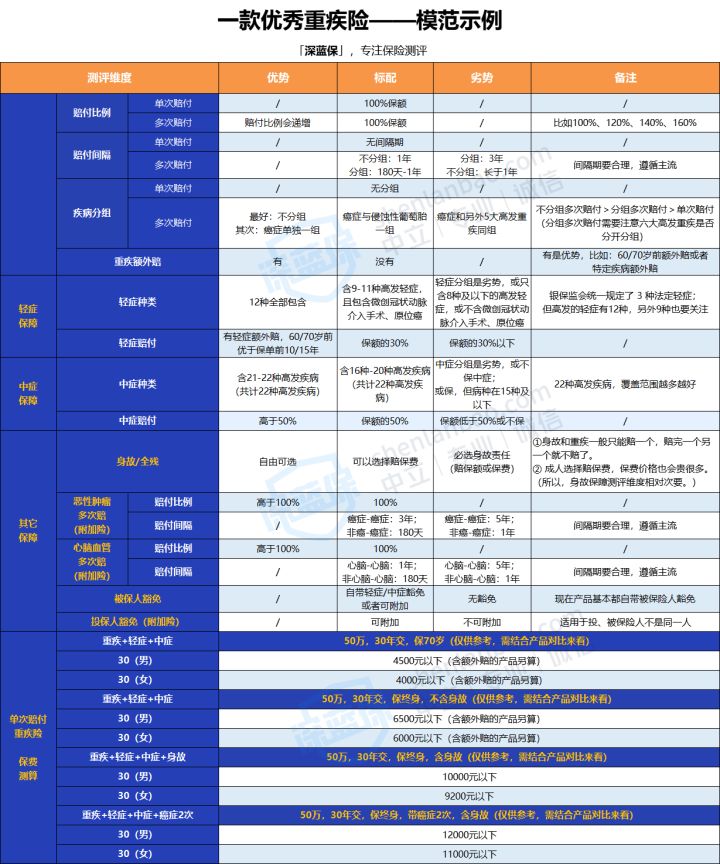

一般的重疾险,买多少赔多少,但如果有了“重疾额外赔”这项保障的加持,是可以额外赔的,买50万就可能赔到80万、90万,甚至100万。

不过关于这项保障,众产品的保障形式会各有不同,主要有以下2种:

肉眼可见,第①种“60/70 周岁前额外赔”赔付形式更为实用,因为额外赔付期限更久。同样在 30 岁买,超级玛丽 6 号能在 60 岁前额外赔,而 i 无忧只能在 40 岁前额外赔。

当然,我们也要注意赔付比例,赔付比例越高越好。如果是按 50% 额外赔,那买 50 万最多能赔到 75 万;如果是按 100% 额外赔,那就可能赔到 100 万。

总之,关于重疾额外赔这项保障,保障期限越长越好,赔付比例越高越好。

2、轻症/中症保障(必选责任)

最原始的重疾险,只保重疾,压根没有轻症、中症。

后来,由于重疾病种的理赔难度,被很多人吐槽“保死不保生”!

当发生大病时,却发现花大价钱购买的重疾险根本达不到理赔标准。

保险公司为了缓解这种尴尬,增加实用性和体验感,后面逐渐设计出了轻症、中症,就算达不到重疾理赔条件,达到轻症、中症的赔付标准也能获赔。

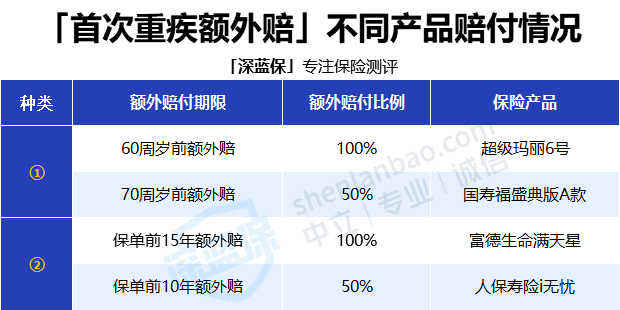

以疾病“Ⅲ度烧伤”为例:

原本烧伤面积≥20%才能赔付,现在只要≥10%,就能达到理赔标准。

轻症赔付30%,中症赔付60%,重疾赔付100%,病情越严重,赔的越多。

而要判断这两项保障的好坏,其实也很简单,我们主要看这两点:

(1)12种高发疾病——涵盖越多越好

银保监会对重疾规定了最高发的28种,理赔率高达95%。

但对高发轻症/中症,只统一规定了3种:恶性肿瘤—轻度、较轻急性心肌梗死、轻度脑中风后遗症。

而对于其它疾病,每家保险公司病种数、理赔条件可能都不一样,这就会影响实际理赔效果。

所以,我们至少要保证最高发的12种疾病要有:

当然了,我也扒过几十款重疾险的条款,发现大多产品都能涵盖到,但难免会有极个别产品缺胳膊少腿,比如 i 无忧,没有慢性肾功能衰竭,这就意味着只有达到重疾状态“严重慢性肾衰竭”才能获得赔付,赔付难度大大增加。

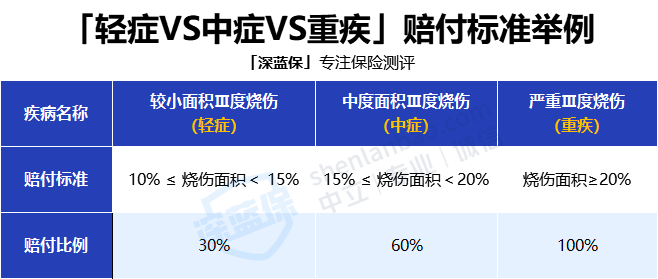

(2)赔付比例——越高越好

2020年,重疾险规范再度修订后,对轻症的赔付比例有这样一项要求:

对于统一规定的 3 种高发轻症:恶性肿瘤—轻度、较轻急性心肌梗死、轻度脑中风后遗症,赔付比例不得超过 30% 的保额,买50万最多能赔到15万。

但不同保险公司在赔付比例的设计上多少会有一些不同。

对比了几十款新定义重疾险后,我发现轻症赔付比例大致有 3 种情况:

结果也很明朗了,赔付比例最好的当然是第③种了,赔付比例最高。

总之,轻症的赔付比例,等于 30% 已经是市场主流水平,高于 30% 则比较占优,低于 30% 的我们就要慎重考虑了。

3、恶性肿瘤多次赔(可选责任)

恶性肿瘤,其实就是我们常说的“癌症”。

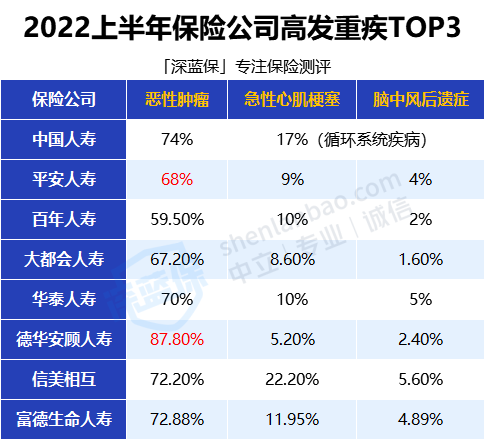

从各家保险公司的理赔年报来看,癌症理赔率每年能达到60~90%。

而且,根据数据统计表明,中晚期癌症治疗后的复发和转移在 3 年内高达 80%,在 5 年内高达 90%。

所以,癌症的“高发”和“易复发”,决定了这项保障的重要性。

预算充足的情况下,我是比较建议大家附加这项保障的。

不过,癌症多次赔,也有好坏之分,通常我们可以从这2方面去考量:

(1)看间隔期设置——越短越好

目前,重疾险产品对恶性肿瘤二次赔的间隔期设置主要有如下几种情况:

治疗癌症,有 5 年生存率一说,只要 5 年内没复发,一般便可以认为「临床治愈」。

所以,间隔期越长(比如 5 年),获得二次赔付的概率就越小;而如果癌症熬过了 5 年临床治愈了,这项保障的用处也就不大了……

所以,很显然对消费者最友好的是第①种情况,间隔期都是最短的。如果第一次确诊疾病为癌症,间隔3年后可以赔第二次;如果第一次确诊疾病为癌症之外的疾病,间隔180天后就能赔第二次。

我们在选择产品的时候,自然也是首先奔着这样的产品去。

(2)看赔付比例——越高越好

赔付比例直接影响到我们的钱袋子,赔得越多,我们拿到手的钱就越多,毕竟风险发生后要用钱的地方太多了。

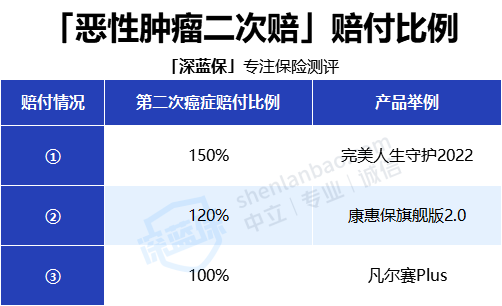

同样的,在对比几十款产品过后,我发现恶性肿瘤二次赔付比例主要有 3 种:

通常情况下,大多重疾险产品都能赔到100%,好一点的则可以赔到120%、150%。

如果基础保额是 50 万的话,那第二次恶性肿瘤赔到的钱会有 50 万、60 万、75 万几种情况,差距还是很大的。

总之,恶性肿瘤多次赔的好坏,我们要结合【间隔期】和【赔付比例】去看,先保证间隔期的宽松,再去考虑赔付比例的高低。

4、心脑血管多次赔(可选责任)

心、脑血管疾病与癌症并称为最高发 3 种疾病。

尤其对于成年男性来说,心脑血管疾病颇为高发,比如脑中风后遗症、急性心肌梗死等;所以心脑血管二次赔付的责任也很重要。

不过根据保险公司过往的理赔年报来看,心脑血管疾病的理赔率要远低于癌症:

很明显可以看到,仅恶性肿瘤这类疾病的理赔率就占据了70%-80%,而心脑血管疾病的理赔率只占到了零头。

所以,如果是家族有心脑血管疾病史,或者经常抽烟、熬夜的朋友,可以重点考虑这项保障。

同样的,心脑血管多次赔的保障也有好坏之分,测评标准与癌症多次赔有异曲同工之妙,通常主要也是看这两点:

(1)看间隔期设置——越短越好

间隔期,事关我们的获赔概率,间隔期越短,获赔率越高。

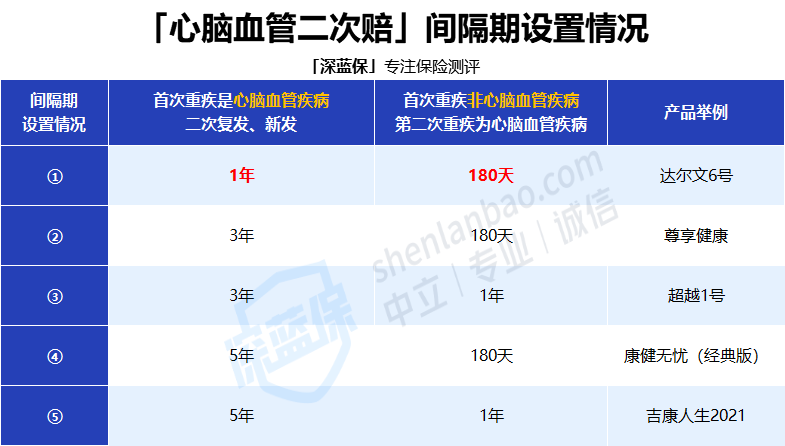

通过几十款产品的比较,我罗列了最常见的几种:

其中,对我们最友好的是第 ① 种,无论第一次重疾是不是心脑血管疾病,间隔期都是最短的;最不合理的是第 ⑤ 种,不管怎么赔,间隔期都是最长的。

所以,当不同间隔期的产品摆在大家面前的时候,应该知道怎么选了吧。

(2)看赔付比例——越高越好

赔付比例决定着我们理赔拿到手的钱是多是少。

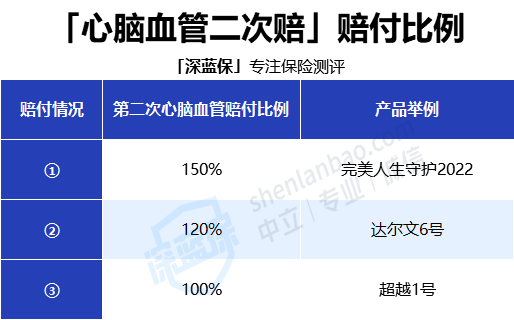

所以,关于心脑血管二次赔付情况,我也总结出了如下几种:

与恶性肿瘤二次赔付比例如出一辙,常规的赔付比例是 100%,高一点的能赔到 120%,最高的也有赔 150% 的。

不过,还是那句话,要结合间隔期去看,只有间隔期宽松、赔付比例也高的产品才更值得我们选择。

5、身故/全残保障(可选责任)

身故、全残,简单来说就是死亡或者瘫痪,保险公司赔付一笔钱。

关于这项保障,其实争议蛮大的。

有的人觉得买重疾险必须要附加身故责任,这样的话,得了大病也能赔,身故了也能赔,买的重疾险一定能派上用场,防止【没来得及确诊重疾就突然死亡】导致的无法获赔。

比如脑中风后遗症,没有活过180天;再比如突发心梗,来不及做诊断证明就身故;这些情况都是不符合重疾险理赔标准的。

大家的想法,我可以理解,不过要不要附加身故,我有不同的看法:

① 重疾保障和身故保障,只能二赔一;如果赔了重疾,身故责任也就失效了,相当于花两份钱买一份保障。

② 附加身故保障,价格会贵出一大截,不是很值当。

③大多重疾险都是有现金价值的,即使身故不赔钱,也能退回现金价值。

④如果真的需要身故责任,我更建议用【消费型重疾险+定期寿险】组合的形式购买,如下表所示:

这样搭配的优势在于得了重疾赔,身故也能赔,要是在70岁前因为重疾而身故,两个还能叠加起来一块赔,而且一年才6000多,保费相比含身故的重疾险少了20%。

不过这种搭配也有缺陷,70岁后就不赔身故了;但我们同时也要清楚,身故保障主要是给家庭顶梁柱加码的,70岁,我们早已卸下身上的重担,又何必那么在乎身故保障呢?

总之,关于“身故”这项责任,要不要附加,也要看大家具体的需求,没有绝对的答案。

不过“灵活可选”肯定要比“强制捆绑”的产品更好,至少我们可以把选择权掌握在自己手里。