选择合适的保险产品其实并不难,关键就在于是否掌握方法。

就好比在商店买衣服,如果什么都不管乱拿一通,那么很可能买到不合适的衣服;

但如果知道自己需要买哪个季节的衣服,清楚想要的颜色和款式,再结合预算,几乎人人都能选到心仪的产品。

挑选保险也是同样的道理。

下面,大师兄就从四个关键关键步骤着手,教大家如何科学挑选合适自己的意外险:

在挑选具体的产品时,前有返还型、捆绑型保险在明,后有长达数页的特别约定、投保须知和免责条款在暗,如果没有专业知识,一不留神就踩进了保险公司的陷阱。

想要不踩坑,下面这几个地方一定要注意:

① 注意产品性质:不选返还型/捆绑型的意外险

上文我们提到了伤残和全残的差别,也了解了意外医疗保障的必要性。

那么现在大师兄告诉大家,有这样一类产品,多数情况都没有意外医疗的保障,而且常常只保全残或高残,请问你会买吗?

肯定有认真听课的小伙伴要说了:“这么坑!肯定不买!”

那么我再告诉大家,大部分的返还型意外险都属于这类型,是不是又有些迟疑了?

其实不用迟疑,号称“出了意外就赔钱,没出意外还返还已支付保费”的返还型意外险,就是一种典型的商业套路!

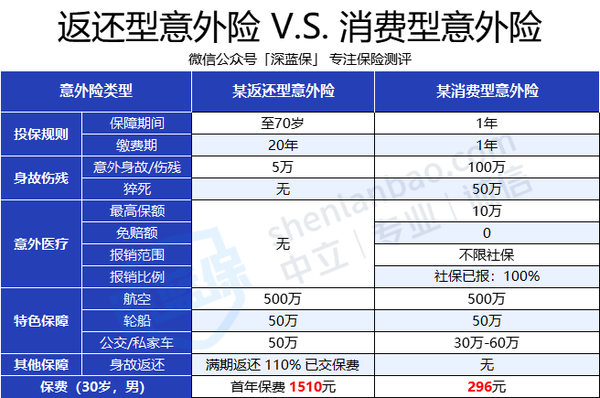

咱们直接上实例:

通过表格的对比,大家不难发现,返还型意外险的保障存在很多不足:

不仅缺失了意外医疗保障,意外身故和伤残保额也非常低。

接下来咱们再来算算保费:

返还型意外险 20 年总计保费为 30200 元,在 70 岁时返还 33220 元;

而消费型意外险 296 元交 40 年,总保费大约为 12000 元。

不算不知道,一算吓一跳,两者相差 1.8 万!

而如果我们每年多交的 459 元看成是一种投资理财,70 岁返还的金额看似不少,可算下来IRR也才2.37%。

市面上IRR指数比2.37%高的储蓄险产品一抓一大把,还不如直接用这笔钱直接进行理财。

核心保障缺失、价格昂贵、收益低……看到返还型的意外险还是奉劝大家务必绕道而行!

像是这类型打着“方便用户”旗号但实际是个大坑的,还有捆绑销售的产品。

市面上有不少捆绑型的保险,比如以寿险或重疾险为主险,意外险为捆绑销售的附加险;

这类产品看似也涵盖了意外责任,但实际上就好比是前段时间很流行的盲盒大礼包,价格贵不说,里面可能还藏着很多你并不需要的产品,妥妥的智商税。

对于我们普通人来说,一年期意外险通常性价比较高,基本也不涉及到杂七杂八的返还、捆绑等形式,相对不容易踩坑,因此建议大家优先考虑。

② 注意投保须知、特别约定和免责条款

其实,意外险 90% 的拒赔事项都隐藏在特别约定、投保须知和免责条款里面;

大多业务员不会主动提,从而导致你忽略,最终造成拒赔结果。

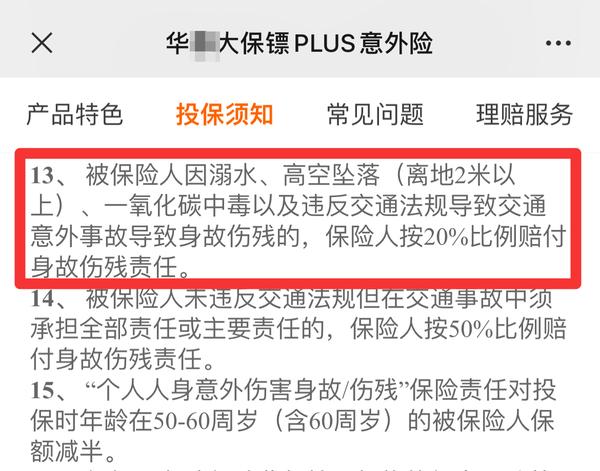

比如下面这款产品的投保须知里就暗藏陷阱:

违反交通规则降低赔付比例也就罢了,溺水身亡、离地2米以上高空坠落和一氧化碳中毒导致的身故伤残,居然都只能按照 20% 的保额赔付!

换句话来说,就算在2楼,3米左右的高度坠亡,50 万保额的意外险只赔付 10 万。

假如我们去登山旅游且不慎发生意外,也只能按照 20% 来赔付。

不过,保险公司也是有它的苦衷的,做这样的规定,多数是为了避免道德风险,以防有人利用高空坠落、一氧化碳自杀,或者溺水来骗保。

但这一规定对其他想要获得一份意外保障的人来说,的确很不公平;好在现在也有不少意外险产品并未对这几类情况有约定,大家挑选的时候一定要擦亮慧眼。

而除了投保须知以外,产品的特别约定和免责条款一般也会写明哪些内容“不保”,这里我就不一一详细举例了,大家在挑选产品时需要多多注意。

如果觉得看条款太繁琐,别担心,大师兄已经把热门产品的优点和注意事项都整理出来了!

大家可以重点关注一下本文第四段产品测评部分的内容,帮助你节约时间、不走弯路。

避开了意外险的几大陷阱,下一步,咱们就需要结合自身情况来进行筛选。

① 对于 20 岁左右的大学生:

还没走出校园的学生暂时还没有挑起家庭责任的重担,平时在校园运动或者与同学小打小闹,有可能造成摔伤或骨折,可以更加注重意外医疗的责任是否全面;

② 对于家庭顶梁柱:

家庭支柱需要把意外责任重点放在身故和伤残保障上,保额 50 万起步,100 万不多;

同时,在附加保障方面,也要特别留意猝死责任,近年来打工人猝死消息频发,不得不防;

而如果经常需要出差旅行,那么交通意外责任也必不可少;

③ 对于极限/高危运动爱好者:

如果热衷于跳伞、攀岩等高风险运动,那么一定要补充配置高风险运动意外险,

因为大部分的综合意外险不涵盖针对于高风险运动的保障,

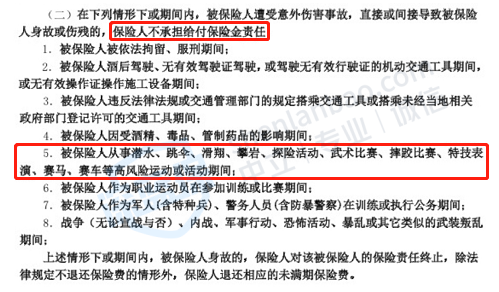

比如下图这款成人一般综合意外险产品就有风险运动相关的免责条款:

有的人好不容易选中了心仪的产品,结果发现职业或年龄不符合投保要求;

也有人成功配置了意外险,出险时明明符合理赔条件,却惨遭拒赔……

这样的情况,很有可能是健康告知出了问题。

要搞清楚哪些产品可以买?主要看以下两点:

① 年龄和职业限制

咱们任意打开一款意外险产品,在投保页面都能够看到保险公司对于被保人的年龄和职业要求,如下图所示:

年龄限制很好理解,就是只有产品指定的年龄段可以购买。

一般的成人综合意外险承保年龄在 18-60 岁左右,而一些老年综合意外险承保年龄最高可达 100 多岁。

但由于不同职业的风险不一样,保险公司也根据职业风险的差异设置了门槛。

如果你的职业是被拒保的高危职业,即使隐瞒告知强行投保,将来可能也很难顺利理赔。

大部分情况下,保险公司将职业划分为 6 类:

多数一般综合意外险的承保范围是 1-3 类或 1-4 类,

因此,对于从事 4-6 类中高风险职业的朋友们,可以优先考虑高危职业意外险。

虽然价格可能会略高几百,但也能让大家都获得比较全面的保障。

② 健康告知

说起健康告知,可能一部分体检查出小异常的朋友们就开始头大了。

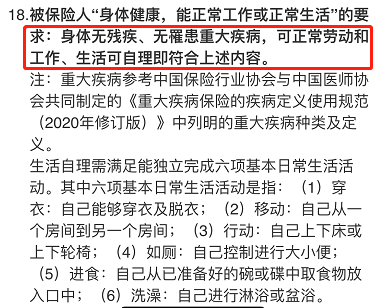

但其实,大多数的意外险是没有健康告知的,只要年龄和职业符合要求,能正常工作和生活,就可以直接买。

不过也不能所有产品一概而论,仍然有个别产品会涉及到健康要求。

以小蜜蜂2号超越版为例:

不过虽然对于健康有要求,但是仅为最基本的要求,所以大家也无需过于担心。

虽然大家学会了挑选的方法,但数百款意外险也不是一时半会就能看完的。

为了节约大家的时间,大师兄已经帮大家把表现比较好的产品都挑选出来,并且也将为大家总结了几款最热门产品的特点。

如果这些信息对你有帮助,别忘了点赞收藏哦!