个人养老金账户,每年最高能往里存 1.2 万,最直接的优惠,就是可以抵税。

这相当于每年最多有 1.2 万的免税额。

等到下一年做个税年度汇算时,可以做专项扣除。

顺便提醒大家,2023 年度个税附加扣除开始了。

记得去看看今年是要补税还是领一笔钱。

个人养老金抵税路径:打开个人所得税APP-首页“我要办税”-点击“个人养老金扣除信息管理”即可

具体节税力度有多大,大家收入不同,优惠金额也有所差异。

可以参考我做的这张图,对号入座算一算:

发现没,收入越高,节税金额就越多。

比方说最高档,月收入超过 8.5 万,每年交 1.2 万进个人养老金账户,每年最多可节税 5400 元。

但百万年薪的人会不会在意这笔钱,咱也不知道。

也难怪有人把叫个人养老金叫作:

中产养老金。

当然,除了抵税外,你也可以买一些经国家筛选、相对安全靠谱的理财产品。

主要有下面四类:

不同的产品,对应的风险和收益也不一样,咱一个个过。

简单理解,个人养老金账户里的钱,你也可以存入银行的养老专属存款。

以招行为例,可以看到,目前个人养老金账户,有两个定存期限:

1 ~ 2 年期:年化利率最高 2.65%3 ~ 5 年期:年化利率最高 3.30%

收益嘛,比银行定存稍高一点点。

下面这张图,是招行定存(整存整取)的收益:

个人养老金账户里的专属存款,好处是强制储蓄,专款专用,你只能在达到法定退休年龄才能领取。

这对本身节制能力较差的人来说,久而久之也能攒下一笔养老钱。

虽然我在前面强调过,这类产品都是经国家筛选、没有暴雷风险,但并不是不用承担任何风险。

这点得再次强调。

买个人养老金账户里的公募基金、银行理财等产品,依然会有亏损风险,且自负盈亏。

同样还是以招行为例,个人养老基金目标型 FOF 有两种类型:

这两类基金名字后面都会带一个“Y”,代表这是“个人养老金”的专属份额。

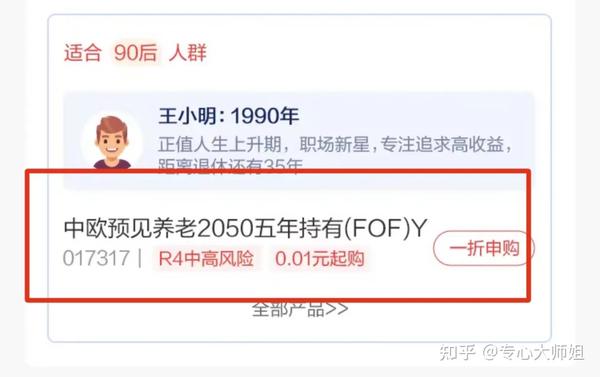

目标日期型产品,是按人群来划分的,分别为:60 后、70 后、80 后、90 后。

比如说,“中欧遇见养老 2050 五年持有”这款产品,封闭期五年,期间不可卖出,开放后随时可赎。

如果你是 90 后,期望在 2050 年退休,那比较适合买这个。

四个年龄段都有对应适合买的产品,扫了一圈,产品库还挺丰富的。

按照风险程度,目标风险型产品又划分为:稳健<平衡<积极。

具体怎么选,根据自己的风险偏好来。

比起那个常年“绿色”的软件来说,这个账户不复杂,基本都是手指点一点,傻瓜式操作。

个人养老金账户里买基金的优点在于,通常一持有就是长达几十年,这么长的时间,足以抹平风险波动,熬到扭亏为盈的时候。

至于说 Y 类份额与 A 类份额的区别,主要是差在手续费上。

A 份额的管理费是每年 0.6% ,托管费是 0.15% ;

而个人养老金专属的Y份额管理费是每年 0.3% ,托管费是 0.075% ,算是打了个对折。

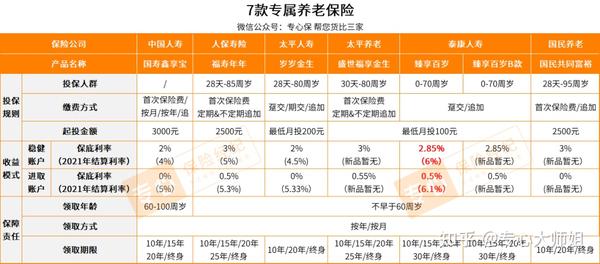

目前已经披露了 7 款专属商业养老保险。

7 款产品形态见下图:

产品大差不差,都是大保司承保,都是清一色的养老年金保险。

根据这几款产品养老年金的基础保障,我总结出了 2 个重点值得关注的点。

如果你正犹豫不知咋选,接着往下看。

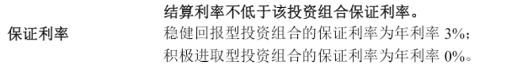

这也是大家关心的点。

假如你买了上述 7 款产品中的其中一款,那么你的钱会进入两个可自由选择的账户:

稳健型账户:最低保底利率在 2% ~ 3% 之间,当前结算利率在 4% ~ 6% 之间;

进取型账户:最低保证利率在 0 ~ 1% 之间,当前结算利率在 5% ~ 6.1% 之间。

不少朋友看到“当前结算利率”可能会很激动。

进取型账户最高 6.1% 的收益率,这都不冲?

我知道你很急,但你先别急。

要知道,“最低保底利率”和“当前结算利率”完全是两个不同概念,咱翻看合同:

如果你把钱全放进了进取型账户,到时收益率降到了 0,保险公司也是不违规的,因为这点早已经明确写进了合同。

相比之下,线上比较火爆的商业养老保险(如增额寿、年金险),能够锁定长期利益、复利增值。

举个例子,40 岁女性,投保养多多3号养老年金,一年交 10 万,交 5 年,

从 60 岁开始,每年可以领取 5.6 万。

这笔钱,无论外界发生什么变化,一分都不会少。

而当前,随着利率下行,专属养老险的结算利率也会下降,再怎么鸵鸟心态,视而不见,这也是不争的事实。

一旦保险公司的投资收益率下降,首要下调的就是这类浮动产品的收益。

所以,到底是追求固定 3.5% 保底收益,还是选择 3% 的保底收益、博更高的浮动收益,除了结合产品特性外,还需结合自身实际风险承受能力。

平时就是稳健型选手,那就投稳健型账户,至少保底收益是确定的。

说完了收益,咱再来聊聊领钱那点事儿。

7 款产品,对领钱的年龄,都做了一定限制。

国寿鑫享宝是规定 60 岁以后才能领;

后面六款是不早于 60 周岁,实际也是 60 岁以后才能领。

这对女性用户来说,专属养老保险产品在设置上,有点不太友好。

因为,咱们国家规定的女性退休年龄是:

50 周岁。

当然,领的早,意味着每月到手的钱就少,领的晚,每月到手的钱就多。

另一点需要注意的是,身故保险金。

一些专属商业养老金产品,也会兼顾身故或全残保障。

绝大部分产品是按照个人账户价值 100% 赔付,比如太平的岁岁金生、国寿的鑫享宝等等;

唯一不太友好的是泰康的两款产品,只能按照开始领取日的“账户价值减去已领养老金的差额”给付。